Cine plateste pierderile uriase ale bancilor

„Prin 2008, si cainii ar fi luat credite daca aveau buletin“, spunea seful supravegherii din BNR, Nicolae Cinteza. Dupa cinci ani, bancherii se vad ingropati in pierderi uriase, iar efectele se transmit in intreaga economie

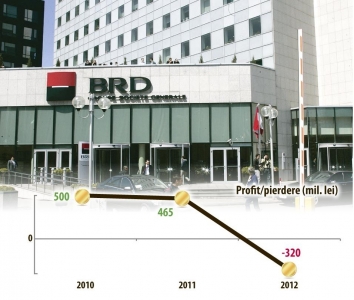

Situatia devine si mai serioasa in conditiile in care grosul pierderilor (aproape trei sferturi din pierderea agregata) provine de la cei mai mari jucatori - BCR si BRD, bancile-etalon ale pietei locale, care reusisera sa se mentina pana acum pe profit. BCR a raportat, in premiera de la inceputul crizei, pierderi de 1,2 miliarde de lei, iar BRD un rezultat negativ de 332 mil. lei. Ambele banci au fost nevoite sa constituie provizioane uriase pentru creditele neperformante, dar si pentru fraudele constatate la acordarea de imprumuturi, si sa reevalueze garantii. Seria pierderilor anuntate in sistem este abia la inceput, mai multe banci urmand sa faca publice rezultate negative in lunile urmatoare: Volksbank, dar si majoritatea bancilor grecesti. Pierderi pe care rezultatele pozitive de la banci precum Transilvania, Raiffeisen sau Unicredit nu le vor putea compensa.

Scheletele din dulap

Problema este ca, in sistem, „curatenia“ in bilanturi este departe de a se fi incheiat, iar scheletele ramase in dulapurile bancherilor pot furniza vesti proaste si in viitor. „Provizionarea creditelor neperformante, principalele vinovate pentru pierderile din sistemul bancar, e departe a fi incheiata“, crede analistul financiar Matei Paun. „O parte au fost provizionate, o parte au fost mutate prin artificii contabile pe SPV-uri, iar altele au fost acoperite prin neevaluarea garantiilor ipotecare mai vechi“, spune Paun, adaugand ca bancile ar trebui sa treaca la executarea tuturor creditelor neperformante, chiar daca ar castiga doar 10-20 de centi la un euro acordat credit. Pana acum, s-au ferit de executari silite masive, pentru a nu cauza chiar ei scaderea pretului imobilelor, care le poate afecta bilanturile.

Radu Craciun, director financiar si de investitii al Eureko, crede ca nici evaluarea garantiilor ipotecare la valoarea de piata nu a fost inca actualizata: „Bancile au tot amanat momentul adevarului pana acum, iar 2013 va fi, probabil, ultimul an de restructurare si curatare a bilanturilor“. Reevaluarea tuturor garantiilor la valori actuale, inclusiv pentru creditele platite la timp de clienti, ar crea probleme suplimentare bancherilor: multe imprumuturi s-au acordat in anii de varf ai pietei imobiliare, cand pretul apartamentelor era si de doua ori mai mare decat acum. Un proiect al BNR ar putea impune reevaluarea garantiilor acceptate la imprumuturi de doua ori pe an.

Cu intarziere s-au pornit si masurile de restructurare interna. Solutii pe care bancherii le recomanda clientilor in criza au fost amanate mult timp in ograda proprie. In conditiile in care pentru fiecare salariat sistemul a contabilizat o pierdere medie de peste 8.000 de euro, anul trecut salariul mediu in banci nu s-a diminuat cu mai mult de 3%, numarul de salariati nu a scazut decat cu 6%, iar retelele teritoriale s-au restrans cu doar 5,3%. BCR este singura institutie care a anuntat disponibilizari colective importante (1.600 de salariati anul acesta), in timp ce BRD, banca la care lucreaza acum cei mai multi oameni (circa 8.000), si-a redus personalul anul trecut cu doar 260 de salariati.

Pentru intregul sistem, sindicatele vorbesc de concedieri care vor afecta anul acesta 10.000 de persoane, mai mari decat in toti anii de criza de pana acum. Alaturi de reducerea retelelor teritoriale, masura are riscurile ei, pentru ca limiteaza posibilitatea cresterii activitatii in viitor.

Platesc actionarii, dar si clientii

Afectati de pierderile din sistemul bancar nu sunt doar actionarii, care, dupa ce au incurajat in anii de varf exuberanta creditarii si lupta pentru cote de piata, s-au vazut nevoiti sa aduca bani pentru majorarea capitalurilor si sa renunte la dividende, ci si clientii corecti. Acestia din urma deconteaza deja, prin comisioanele mai mari si marjele crescute de dobanda, factura fraudei (care, potrivit Parchetului, a cuprins 80% din sistem, fiind estimata la 180 milioane de euro) si a creditelor neperformante (peste 18% din totalul imprumuturilor, pentru care bancile au blocat provizioane de 7 mld. euro).

Veniturile din comisioane au crescut anul trecut chiar si la banci care au cunoscut scaderi ale activelor, iar diferentialul de dobanda (intre dobanda la credite si cea la depozite) a depasit 5 puncte procentuale in decembrie 2012, cea mai mare din regiune. Pentru creditele si depozitele in sold spredul a trecut chiar de 6%, iar o mare parte din aceasta marja de castig e impusa clientilor pentru a acoperi pierderile cauzate de greselile din trecut.

Masurile de restructurare vor afecta si clientii care vor avea nevoie in viitor de credite, acestia concurand, in plus, pentru finantari si cu statul care se imprumuta masiv. „Cand ai miliarde de euro credite neperformante, nu te mai gandesti sa dai alte credite sau sa cresti“, spune Matei Paun. „La ora actuala, intreaga activitate bancara e repozitionata pe comisioane, dar asta este o intelegere primitiva a activitatii bancare. Rolul ei este de a finanta. Acum, sistemul pare sa functioneze ca o capusa asupra economiei“, spune Paun. „Sunt convins ca bancile vor merge spre obtinerea de venituri din comisioane, in defavoarea creditarii“, spune si Radu Craciun. In opinia Oanei Petrescu, partener Deloitte, bancile vor cauta maximizarea rentabilitatii, iar trecerea la regulamentul Basel III, ar putea scumpi creditele.

Detalii, pe Capital